Bereitstellungszinsen: Sonderzinsen umgehen

- Wann Sie Bereitstellungszinsen zahlen müssen

- Darlehensverlängerung als Alternative

- So umgehen Sie Zusatzkosten

Wird ein Baudarlehen nicht abgerufen, fallen in der Regel Bereitstellungszinsen an. Das kann mitunter teuer werden. Wer sorgfältig plant und vergleicht, kann Geld sparen. Wir erklären Ihnen, worauf es dabei ankommt.

Das Wichtigste im Überblick

Auch wenn der Anstieg der Bauzinsen aktuell erst einmal gebremst ist, möchten sich viele doch die historisch gesehen günstigen Zinsen langfristig sichern – auch, wenn das Geld erst in einiger Zeit benötigt wird.

Doch sobald Sie einen Darlehensvertrag abschließen, ist Ihre Bank verpflichtet, die entsprechende Summe für Sie bereitzuhalten. Das gilt auch für den Fall, dass Sie den Kredit nicht direkt, sondern erst nach einiger Zeit abrufen möchten. Dann berechnet das Kreditinstitut zwar noch keine Darlehenszinsen, stattdessen aber eine Gebühr als Gegenleistung dafür, dass die Bank das Geld für Sie bereithält: die sogenannten Bereitstellungszinsen.

Die Höhe variiert von Anbieter zu Anbieter, weshalb ein frühzeitiger Vergleich ratsam ist. Doch auch wenn die Konditionen vorab klar sind, können die Gebühren zu einer unvorhergesehenen Belastung führen.

Wohnungsbaukredite an private Haushalte

Bereitstellungszinsen fallen an, sobald die bereitstellungszinsfreie Zeit abgelaufen ist. Dieser Zeitraum ist von Bank zu Bank ganz unterschiedlich. Die meisten Kreditinstitute bieten eine Spanne zwischen drei und zwölf Monaten an.

Wer einen Kredit aufnimmt, versucht natürlich, Bereitstellungszinsen zu umgehen. Das Problem ist, dass es trotz sorgfältiger Planung zu Bau- oder Sanierungsverzögerungen kommen kann. Das kann beispielsweise der Fall sein, wenn es zum Baustopp kommt, weil es einen Materialengpass gibt. Dass Gewerke nicht aufeinander abgestimmt arbeiten, ist ebenfalls ein häufiger Grund dafür, dass sich der Darlehensabruf verzögert. Dann kann es schnell finanziell eng werden.

Verzögert sich beispielsweise der Umzug aus einer Mietwohnung ins Eigenheim, fallen mit der Miete und den monatlichen Bereitstellungszinsen doppelte Wohnkosten an, die oft in der Finanzierung nicht einkalkuliert sind. Zudem vergeht in diesem Fall mehr Zeit bis zur Auszahlung des Darlehens, als ursprünglich geplant war. Deshalb können Kreditnehmer auch erst später mit der Rückzahlung an die Bank beginnen.

Ist die bereitstellungszinsfreie Zeit abgelaufen, fallen Zinsen für die nicht abgerufene Darlehenssumme an.

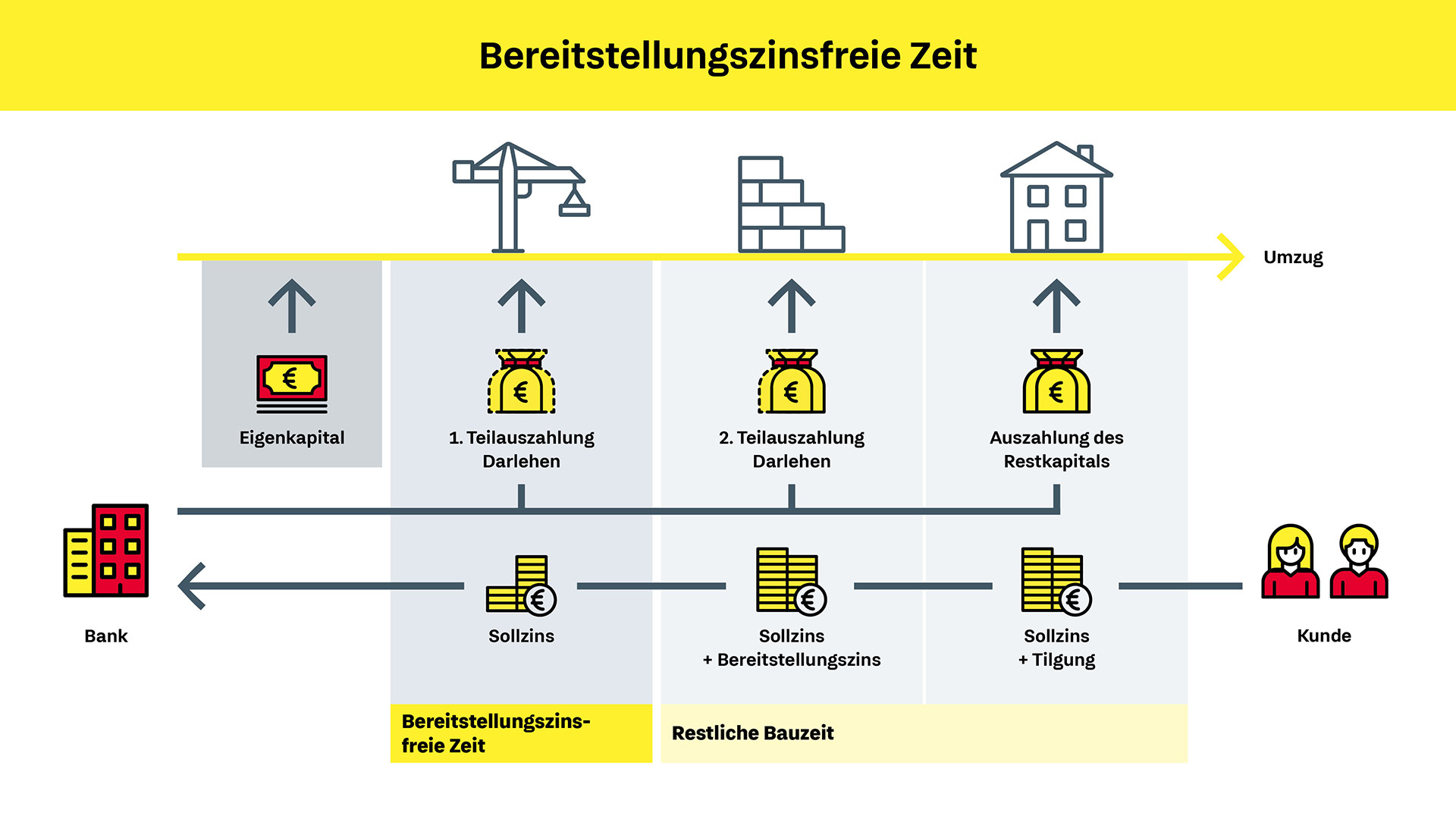

Bereitstellungszinsen: Ablauf in der grafischen Darstellung (Quelle: Bausparkasse Schwäbisch Hall)

Bereitstellungszinsen: Ablauf in der grafischen Darstellung (Quelle: Bausparkasse Schwäbisch Hall)

Die Höhe der Bereitstellungszinsen variiert von Bank zu Bank. Im Durchschnitt liegen sie aber bei rund drei Prozent im Jahr, das sind etwa 0,25 Prozent monatlich.

Im Folgenden zeigen wir Ihnen anhand einiger Beispielrechnungen, wie Sie die Bereitstellungszinsen selbst berechen können. Und Sie werden feststellen, dass Bereitstellungszinsen ein scheinbar günstiges Darlehen zur Baufinanzierung sehr schnell um einiges teurer machen. Denn nicht nur der Zinssatz ist entscheidend, auch die bereitstellungszinsfreie Zeit kann kostspielig werden.

Umso wichtiger ist es, vor dem Kreditabschluss verschiedene Angebote einzuholen und sich ausführlich beraten zu lassen, um den Kredit optimal zu gestalten.

Zwei Beispiele für die Berechnung der Bereitstellungszinsen.

In folgendem fiktiven Beispiel gehen wir von einem Darlehen über 300.000 Euro und einem Bereitstellungszinssatz von 0,2 Prozent aus. Bei einer ersten Auszahlung innerhalb der bereitstellungszinsfreien Zeit fällt die Berechnung der Bereitstellungszinsen folgendermaßen aus:

| Darlehensbetrag | 300.000 Euro |

| Erste Auszahlung innerhalb der Frist | 100.000 Euro |

| Berechnungsgrundlage | 200.000 Euro |

| Bereitstellungszinssatz | 0,2 Prozent pro Monat |

| Bereitstellungszinsen nach Ablauf der bereitstellungszinsfreien Zeit | 400 Euro |

Mit 400 Euro monatlich stellen die Bereitstellungszinsen in diesem Beispiel einen erheblichen Kostenfaktor dar. Zu diesen Kosten kommen schon die ersten Zinskosten für das Darlehen hinzu. Denn ab dem Zeitpunkt der ersten Teilauszahlung werden bereits Zinszahlungen an die Bank fällig.

Hier noch eine kurze Übersicht der Höhe der monatlichen Bereitstellungszinsen bei unterschiedlichen Darlehensbeträgen:

| Nicht genutzter Darlehensbetrag | Bereitstellungszinsen (bei 0,2 Prozent/Monat) |

|---|---|

| 300.000 Euro | 600 Euro |

| 250.000 Euro | 500 Euro |

| 200.000 Euro | 400 Euro |

| 150.000 Euro | 300 Euro |

| 100.000 Euro | 200 Euro |

| 50.000 Euro | 100 Euro |

Der wichtigste Faktor beim Thema Bereitstellungszinsen ist die Zeit. Ist die bereitstellungszinsfreie Zeit abgelaufen, fallen wie erwähnt die Bereitstellungzinsen an. Folgendes fiktives Beispiel zeigt, wie sich unterschiedliche bereitstellungszinsfreie Zeiträume auf die Finanzierung auswirken und die Gesamtkosten eines Baudarlehens beeinflussen:

| Variante 1 | Variante 2 | Variante 3 | |

|---|---|---|---|

| Darlehenshöhe | 500.000 Euro | 500.000 Euro | 500.000 Euro |

| Bereitstellungszins pro Monat | 0,2 Prozent | 0,2 Prozent | 0,2 Prozent |

| Bereitstellungszinsfreie Zeit | 3 Monate | 12 Monate | 24 Monate |

| Gewünschte Auszahlung nach | 16 Monaten | 16 Monaten | 16 Monaten |

| BEREITSTELLUNGSZINSEN | 13.000 Euro | 4.000 Euro | 0 Euro |

Die beste Möglichkeit Bereitstellungszinsen zu umgehen, ist eine sorgfältige und gut durchdachte Planung. Lassen Sie durch einen Bauträger bauen, können Sie sich vertraglich absichern. Wenn Sie selbst bauen, ist eine genaue Planung umso wichtiger. Legen Sie die Aufnahme des Kredits terminlich so, dass die bereitstellungszinsfreie Zeit erst kurz vor Beginn der Bauarbeiten beginnt. Im besten Fall genügt der vereinbarte Zeitraum, um einen Großteil des Geldes in der bereitstellungszinsfreien Zeit abzurufen.

Wenn Sie frühzeitig feststellen, dass ein kurzer bereitstellungszinsfreier Zeitraum zu höheren Kosten führen wird, scheuen Sie sich nicht, mit Ihrer Bank zu verhandeln. Viele Kreditinstitute sind bei der Verhandlung der Darlehenskonditionen recht kulant. Generell ergibt es Sinn, einen möglichst langen bereitstellungszinsfreien Zeitraum zu verhandeln – natürlich zu guten Konditionen.

Verhandlungsgeschick ist auch dann wichtig, wenn Sie die übliche Finanzierungsregel „Eigenkapital vor Fremdkapital“ umgehen möchten. Gemeint ist die Regelung, die besagt, dass Sie für ein Bauvorhaben zunächst Ihr Eigenkapital aufbrauchen müssen und erst dann auf die Darlehenssumme zugreifen können. Unter Umständen können Sie mit Ihrer Bank vereinbaren, dass Sie Fremdkapital vor Eigenkapital nutzen können. So können Sie am Ende der Laufzeit die letzten Zahlungen mit Ihrem Eigenkapital begleichen und verkürzen so die Zeit, in der Sie Bereitstellungszinsen zahlen müssen. Zudem verringert sich der Anteil des Darlehens, auf den Bereitstellungszinsen anfallen.

Sie möchten wissen, wie hoch oder niedrig die Bauzinsen aktuell sind, mit welcher Zinsbindung Sie von den derzeitigen Entwicklungen profitieren können und wie es um die Bereitstellungszinsen steht? Ihr Heimatexperte berät Sie gerne dazu.

Unser Baufinanzierungsrechner bietet Ihnen einen ersten Überblick über unsere Raten und Konditionen. Er kann aber nicht das persönliche Gespräch ersetzen, in dem unser Heimatexperte mit Ihnen Ihre Voraussetzungen und Wünsche bespricht. Denn nur so können wir einen gemeinsamen Finanzierungsplan erstellen, der genau zu Ihnen passt.

Eine weitere Möglichkeit ist, den bereitstellungszinsfreien Zeitraum zu verlängern. Auch dabei sind die Konditionen Verhandlungssache. Die meisten Kreditinstitute verlangen für eine Verlängerung der bereitstellungszinsfreien Zeit einen Zinsaufschlag auf die volle Darlehenssumme. Da ist es besonders wichtig, sich vorab auszurechnen, ob sich eine Verlängerung lohnt.

Sie nehmen einen Kredit über 400.000 Euro auf. Der Restbetrag nach Ablauf der bereitstellungszinsfreien Zeit beträgt 100.000 Euro. Diesen Betrag soll die Bank für drei Monate bereithalten. Dafür fallen monatlich 0,25 Prozent Bereitstellungszinsen an. Nun sollten Sie genau ausrechnen, ob es günstiger ist, die Bereitstellungszinsen zu zahlen oder die bereitstellungszinsfreie Zeit zu verlängern.

Möglichkeit 1: Sie zahlen Bereitstellungszinsen

Möglichkeit 2: Sie verlängern die bereitstellungszinsfreie Zeit um drei Monate

Nehmen wir an, das Kreditinstitut fordert für die Verlängerung der bereitstellungszinsfreien Zeit einen Zinsaufschlag von 0,02 Prozent auf die volle Darlehenssumme:

In vielen Fällen lohnt es sich nicht, die bereitstellungsfreie Zeit zu verlängern. Das gilt besonders für Neubauten, da dafür meist ein Großteil des Darlehens frühzeitig abgerufen wird. Dadurch fallen die Bereitstellungszinsen vergleichsweise gering aus.

Es gibt Bauherren, die sind bereits in ihre Immobilie eingezogen, haben aber noch keine Schlussrechnung erhalten. Zum Beispiel aufgrund von Gewährleistungsansprüchen oder noch ausstehender Arbeiten. Wie steht es in solchen Fällen mit den Bereitstellungszinsen?

Auch hier ist zuerst ein Gespräch mit der Bank ratsam. Verlangt diese trotz der Umstände trotzdem Bereitstellungszinsen, können Sie diese gegebenenfalls zurückfordern – jedenfalls dann, wenn Sie mit einem Bauträger gebaut haben. Voraussetzung dafür ist, dass es im Vertrag mit dem Bauträger eine Klausel über die Kostenübernahme von Bereitstellungszinsen bei Nichteinhaltung der Bautermine gibt. Darüber hinaus sollte ein verbindlicher Zeitplan vorliegen. Dann liegt die termingerechte Fertigstellung bestimmter Bauabschnitte in der Verantwortung des Bauträgers.

Wenn das Haus oder die Wohnung als Renditeobjekt genutzt wird, können Sie die Bereitstellungszinsen beim Finanzamt geltend machen. Sobald der Kredit also dazu genutzt wird, um Einkommen zu erwirtschaften, können Sie die anfallenden Bereitstellungszinsen als Werbungskosten von der Steuer absetzen – ebenso wie Grundstückskosten, Gebäudeabschreibung oder Renovierungskosten. Das gilt dann, wenn die neu gebaute oder gekaufte Immobilie vollständig oder teilweise vermietet wird. Für selbst genutzte oder unvermietete Teile können Bereitstellungszinsen nicht steuerlich geltend gemacht werden.

Bereitstellungszinsen dürfen allerdings nur für das Jahr angesetzt werden, in dem sie auch gezahlt worden sind und dürfen nicht rückwirkend von der Steuer abgezogen werden.

Bereitstellungszinsen entstehen dann bei Krediten, wenn der vereinbarte Darlehensbetrag nicht sofort in Anspruch genommen wird. Sie werden fällig, wenn der Kreditgeber den Geldbetrag bereitstellt, aber der Kreditnehmer innerhalb einer vereinbarten Frist nicht davon Gebrauch macht. Bereitstellungszinsen sollen den Kreditgeber für die entgangenen Zinseinnahmen während der Nichtinanspruchnahme des Darlehens entschädigen. Die Höhe und Dauer der Bereitstellungszinsen werden vertraglich festgelegt und können von Kreditgeber zu Kreditgeber variieren.

Kreditnehmer müssen die monatliche Tilgung auf die bereits abgerufene Summe und zusätzliche Bereitstellungszinsen für den nicht in Anspruch genommenen Teil des Darlehens bezahlen. Erst wenn das Darlehen vollständig abgerufen wird, entfallen die Bereitstellungszinsen.

Die Abbuchung von Bereitstellungszinsen erfolgt meist am Monatsende, manchmal auch am Ende eines Quartals. Die Abbuchung erfolgt über das dafür vom Darlehensnehmer angegebene Konto.

Falls Sie feststellen, dass Sie einen Teil der Kreditsumme doch nicht benötigen, ist es ratsam, das mit Ihrer Bank zu besprechen, um Bereitstellungszinsen für den ungenutzten Betrag zu vermeiden. Je nach Vereinbarung im Kreditvertrag verlangen Banken eine Nichtabnahmeentschädigung. Deshalb sollten Sie den Bedarf an Kreditmitteln gut kalkulieren.

Das Thema Bereitstellungszinsen ist sehr komplex. Holen Sie deshalb verschiedene Angebote ein und nehmen Sie sich ausreichend Zeit, diese zu prüfen und verschiedene Varianten durchzurechnen. Schauen Sie sich ganz besonders die günstigen Konditionen zur Baufinanzierung von Schwäbisch Hall an, nutzen Sie unseren Baufinanzierungsrechner. Unsere Expertinnen und Experten beraten Sie gern.

Die Digitalisierung ermöglicht fortlaufend neue Innovationen. Diese Chancen möchten wir, die Bausparkasse Schwäbisch Hall AG, stärker dafür nutzen, unser Informations- und Serviceangebot noch kundenfreundlicher und individueller für Sie zu gestalten.

Damit wir Sie auch über die Durchführung unseres Vertrages hinausgehend bedarfsgerecht, individuell und effizient beraten, betreuen und informieren können, bitten wir Sie, der Verarbeitung, Zusammenführung und Analyse Ihrer Daten zuzustimmen.

Welche Daten umfasst diese Einwilligung?

Mit Ihrer Einwilligung können wir Ihre Daten verarbeiten, die wir aus unseren persönlichen Geschäftsbeziehungen und der Zusammenarbeit mit Ihnen gewonnen haben. Dazu gehören:

1. Stammdaten und Informationen zu Ihren persönlichen Verhältnissen wie Personalien (z. B. Name, Geburtsdatum, Geschlecht, Familienstand, Anzahl Kinder), Anschrift, Kontaktdaten, Wohnstatus (z. B. Miete oder Eigentum);

2. Daten zur Erwerbstätigkeit (z. B. Beruf, Einkommen, Branche) und Angaben zur Selbstständigkeit oder sonstigen Beschäftigung (z. B. zum eigenen Unternehmen oder Arbeitgeber; dies betrifft unter anderem Informationen aus dem Handelsregister und zu Bilanzen);

3. Informationen über Interessen an oder Inanspruchnahmen von Finanzdienstleistungen (z. B. Baufinanzierung, Bausparprodukte, Immobilienvermittlung, sonstige Bank-, Versicherungs- und Fonds-Produkte);

4. Informationen zu Verträgen, die Sie mit uns oder vermittelt durch uns mit Dritten geschlossen haben (z. B. Details zur Laufzeit und Höhe von Krediten und (Tilgungs-)Raten sowie zu Salden und Umsätzen auf laufenden Konten);

5. Daten zur Immobilie, ihrer Sicherung und nachhaltigen Nutzung (z. B. Informationen zum Baujahr, Beleihungswert und Verkehrswert, Nutzungsart wie Miete oder Eigennutzung, eingereichte Bilder, Informationen zu Gebäudestatus und -beschaffenheit, Maßnahmen zur Herstellung, Aufrechterhaltung oder Verbesserung der ökologischen Nachhaltigkeit der Immobilie, Daten zum Energieträger, zum Energiebedarf und -verbrauch, Daten rund um den Wasserverbrauch, nachverfolgbare Qualitätskontrollprozesse und deren Dokumentation wie etwa ein Energieausweis gemäß den jeweils anwendbaren gesetzlichen Vorgaben, Daten rund um Instandsetzungs-, Instandhaltungs- und Modernisierungsmaßnahmen einschließlich Daten zur Ermittlung von insbesondere energetischen Modernisierungsbedarfen);

6. Aktionsdaten, darunter verstehen wir Informationen dazu, auf welche Art und Weise Sie mit uns in Kontakt stehen (z. B. allgemeine Kontakthistorie, empfangene Newsletter, erfolgte Beratungen, jeweils mit Angaben wie z. B. Art, Anzahl, Zeitpunkt und Inhalt).

Ihre Einwilligung erlaubt es uns, zu den vorstehenden Daten weitere Informationen hinzu zu speichern, die wir rechtmäßig erhoben haben. Dies sind insbesondere:

7. Daten zu Ihrer Bonität (z. B. von der Schufa);

8. Daten aus anderen Registern und öffentlichen Quellen (z. B. Daten zu Grundstücken und Gebäuden aus Kartendiensten wie Google Maps oder Daten, die von Katasterämtern oder anderen Ämtern öffentlich zur Verfügung gestellt werden);

9. Sogenannte „mikrogeographische Daten“, die wir von Dritten erhalten, z. B. zur vermuteten Soziodemographie oder typischen Affinitäten, die Personengruppen zugeordnet werden, die sich in Ihrer Lebenssituation befinden (z. B. das mögliche Interesse an bestimmten Produkten, die einer bestimmten Einkommensgruppe oder Wohnsituation zugeschrieben werden);

Wenn Sie damit einverstanden sind, können wir zu den vorstehenden Informationen auch Ihre rechtmäßig erhobenen Online-Nutzungsdaten (sofern Sie z. B. auf unserer Webseite der Auswertung Ihres Nutzungsverhaltens zugestimmt haben) hinzu speichern:

10. Informationen über Ihre Nutzung von Webseiten und anderen Online-Angeboten der Bausparkasse Schwäbisch Hall AG (inklusive des Tochterunternehmens Schwäbisch Hall Wohnen GmbH und der Beteiligungsgesellschaft Impleco GmbH) einschließlich der Information, auf welchem Weg Sie zu diesen Angeboten gelangt sind (z. B. über Links, unsere Werbebanner und -anzeigen).

Auf welche Art und Weise und zu welchen Zwecken nutzen wir diese Daten?

Ihre Einwilligung erlaubt uns, Ihre Daten zusammenzuführen und zu analysieren, damit wir Sie und andere Kunden möglichst effizient und passgenau beraten, betreuen und informieren können. Hierbei analysieren wir Ihre Daten sowohl um Erkenntnisse (z. B. zu typischen Kundenprofilen und statistischen Zusammenhängen) zu gewinnen als auch um diese Erkenntnisse anzuwenden (z. B. indem wir für Sie wahrscheinlich relevante Produkte oder bevorzugte Ansprachezeitpunkte identifizieren).

Die Bausparkasse Schwäbisch Hall AG steht selbst nur selten in unmittelbarem Kontakt zu Ihnen als Kunde. Deshalb gestattet uns Ihre Einwilligung, die Ergebnisse unserer Analysen und die hierfür wesentlichen Parameter an unsere für Sie zuständigen Vertriebspartner weiterzugeben, soweit diese die Informationen für die Zwecke der möglichst effizienten und passgenauen Beratung, Betreuung und Information benötigen.

Wir nutzen Ihr Kundenprofil für Zwecke der Direktwerbung (insbesondere per Telefon oder E-Mail) nur, sofern Sie in eine solche Direktwerbeansprache gesondert eingewilligt haben oder uns diese auf gesetzlicher Basis erlaubt ist.

Wie wirkt es sich aus, wenn Sie nicht einwilligen oder Ihre Einwilligung widerrufen?

Ihre Einwilligung ist freiwillig. Auch wenn Sie die Einwilligung nicht erteilen möchten, können wir mit Ihnen einen Vertrag schließen und Sie beraten, betreuen und informieren. Allerdings kann es sein, dass wir Ihnen einige für Sie vorteilhafte Angebote nicht unterbreiten, da wir Ihre Situation dann weniger genau einschätzen können. Falls Sie die Einwilligung erteilen, können Sie diese jederzeit mit Wirkung für die Zukunft widerrufen.

Ja, ich bin mit der Verarbeitung meiner Daten durch die Bausparkasse Schwäbisch Hall AG in dem oben genannten Umfang einverstanden, damit diese und ihre für mich zuständigen Vertriebspartner mich und andere Kunden möglichst effizient und auf meine individuellen Kundeninteressen zugeschnitten beraten, betreuen und informieren. In diesem Umfang entbinde ich die Bausparkasse Schwäbisch Hall AG zugleich vom Bankgeheimnis.

Hinweis: Sie verwenden einen veralteten oder nicht unterstützten Browser. Gegebenenfalls kann es zu Einschränkungen bei der Benutzung der Webseite kommen.