Bauzinsen aktuell:

Wie entwickeln sich die Zinsen?

- Aktuelle Bauzins-Entwicklung

- Experten-Empfehlungen

- Bauzins-Prognose 2025

Zinsen sind ein wichtiger Faktor der Baufinanzierung. Was Sie darüber wissen müssen, wie es um die Bauzinsen aktuell bestellt ist und was die Profis raten und erwarten.

Inhaltsverzeichnis

Die Grafiken zeigen die Zinsentwicklung bei Immobilienkrediten an private Haushalte – mit Laufzeiten von bis 5, bis 10 und über 10 Jahre (Basis: Angaben der Deutschen Bundesbank).

Die Europäische Zentralbank (EZB) möchte die Konjunktur ankurbeln und hat zum dritten Mal in 2025 den Leitzins gesenkt: um 0,25 Prozentpunkte auf jetzt 2,25 Prozent.

Die paar Prozente machen sich kaum bemerkbar? Im Gegenteil! Unser Beispiel zeigt: Erhöht sich der effektive Jahreszins nur um einen Prozent, so müssen Sie für ein Darlehen über 100.000 Euro pro Jahr 880 Euro mehr an Zinsen zahlen. Bei vier Prozent sind es sogar fast 3.500 Euro!

| Mehrkosten: So wirkt sich die Zinserhöhung bei einem Darlehen über 100.000 Euro aus | ||||||

|---|---|---|---|---|---|---|

| Erhöhung des effektiven Jahreszinses um | 1,0 % | 2,0 % | 2,5 % | 3,0 % | 3,5 % | 4,0 % |

| Mehrkosten Zinsanteil monatlich in Euro | 73 | 146 | 182 | 218 | 253 | 288 |

| Mehrkosten Zinsanteil im Jahr in Euro | 880 | 1.753 | 2.186 | 2.618 | 3.039 | 3.459 |

Der Berechnung zugrunde liegt beispielhaft folgendes Annuitätendarlehen: Zinsbindung 10 Jahre, Darlehensbetrag 100.000 Euro, Tilgung (anfänglich) 2%. Im Effektivzins sind Kosten der Sicherstellung in Höhe von 273 Euro berücksichtigt. Beträge gerundet.

Sie suchen die für Sie passende Finanzierung? Unverbindlich Infopaket anfordern. Oder Sie fragen einen unserer Heimatexperten bei Ihnen vor Ort. Einfach Kontakt aufnehmen.

Dr. Rainer Eichwede ist Kapitalmarkt-Experte der Bausparkasse Schwäbisch Hall und Leiter des Finanz-Controllings.

Er und sein Team haben die volkswirtschaftlichen Rahmenbedingungen und ihre Auswirkungen fest im Blick.

Lesen Sie hier, wie er und sein Team die derzeitige Lage auf dem Finanzmarkt mit besonderem Augenmerk auf die Bauzinsen einschätzen.

Die Bauzinsen sind Anfang März deutlich gestiegen, obwohl die EZB die Leitzinsen gesenkt hat. Wie hängt beides zusammen?

Dr. Rainer Eichwede: "Das geplante Finanzpaket der neuen Bundesregierung führt dazu, dass Deutschland künftig als (noch) größerer Emittent am Anleihenmarkt auftritt und dort zusätzliche Milliardenbeträge aufnehmen wird. Diese Ausweitung der Staatsverschuldung wirkt sich unmittelbar auf die Renditen der Staatsanleihen aus. So stieg die Rendite der zehnjährigen Bundesanleihe allein durch die Ankündigung des Sondervermögens innerhalb eines Tages um 0,4 Prozent auf über 2,8 Prozent. Und genau an diesen zehnjährigen Bundesanleihen orientieren sich die Bauzinsen in Deutschland. Deshalb sind auch die Bauzinsen zeitgleich sprunghaft um 0,3 bis 0,4 Prozentpunkte angestiegen auf deutlich über 3,5 Prozent. Inzwischen sind die Konditionen bereits wieder etwas zurückgegangen.

Wir sehen daran: Die EZB-Entscheidung, die Leitzinsen auf 2,5 Prozent zu senken, hat dagegen keine direkten Auswirkungen auf die fixen Bauzinsen. Sie war von den Märkten erwartet und bereits eingepreist."

Wie werden sich die Baufinanzierungszinsen konkret weiter entwickeln?

Dr. Rainer Eichwede: "Für die weitere Zinsentwicklung sehe ich wenig Spielraum für Entspannung. Wir müssen damit rechnen, dass die zunehmende Staatsverschuldung – und hier sehen wir einen europaweiten Trend – zu steigenden Renditen an den Anleihenmärkten führen wird. Damit dürften sich auch die Bauzinsen hierzulande in einem Korridor zwischen 3 und 4 Prozent bewegen.

Ein erneutes Erreichen der Höchststände aus dem Vorjahr – damals lagen die Zinsen bei 4,2 Prozent – sehen wir derzeit nicht, aber angesichts der geopolitischen Unsicherheiten, etwa durch die Politik von US-Präsident Trump, ist es auch nicht auszuschließen."

Was bedeuten die gestiegenen Bauzinsen für angehende Immobilienkäufer?

Dr. Rainer Eichwede: "Das höhere Bauzinsniveau führt dazu, dass die monatliche Belastung eines neuen Baudarlehens durch die Zins- und Tilgungszahlungen steigt. Wer weder längere Rückzahlungen noch höhere monatliche Belastungen in Kauf nehmen will, muss seine (Traum-)Immobilie unter Umständen also kleiner planen. Eine Immobilie, die ins Budget passt, belohnen Banken in der Regel mit einem günstigeren Zinssatz. Es gibt aber weitere Möglichkeiten, bei der Baufinanzierung Zinsen zu sparen: mehr Eigenkapital, Eigenleistungen oder auch eine Sondertilgung. Grundsätzlich gilt: Es ist wichtig, sich regelmäßig über die aktuelle Entwicklung der Baufinanzierungszinsen zu informieren und eine umfassende Beratung in Anspruch zu nehmen."

Ihr Rat an alle, die momentan für ihren Traum von den eigenen vier Wänden sparen?

Dr. Rainer Eichwede: "Wer auf Sicherheit und Planbarkeit setzt, dem kann ich die aktuellen Bausparkonditionen ans Herz legen. Natürlich erscheint die mit Aktienfonds zu erzielende Rendite erstmal attraktiver – allerdings ist auch das Risiko hoch. Ein wichtiger Aspekt, der nach 15 Jahren steigender Kapitalmärkte etwas in Vergessenheit geraten, aber hochaktuell ist. Beim Bausparen gibt es keine direkten Abhängigkeiten vom Kapitalmarkt.

Insbesondere in Kombination mit der staatlichen Förderung oder mit dem Junge-Leute-Bonus bis 28 Jahre kommen angesichts der aktuellen Lage an den Weltmärkten durchaus ansehnliche Sparzinsen zusammen. Die Rendite liegt dann im zinsgünstigen und zinssicheren Bauspardarlehen. Clever ist, wer beides kombiniert: Die Ertragschancen am Kapitalmarkt und die günstige Wohneigentums-Finanzierungsoption „Bausparen“."

Wie geht es mit den Immobilienpreisen weiter?

Dr. Rainer Eichwede: "Steigen die Bauzinsen, wird sich der zuletzt beobachtete Preisanstieg bei Immobilien voraussichtlich etwas abmildern. Für die Käufer, die sich insbesondere im Neubausegment mit höheren Kosten beschäftigen mussten, bedeutet das insgesamt wenig Entlastung. Es bleibt dabei: Wer eine geeignete Immobilie für sich gefunden hat, sollte nicht zögern, sondern zugreifen.

Für die weitere Entwicklung im Neubau werden aber sicherlich auch die weiteren Rahmenbedingungen, wie etwaige Förderprogramme der neuen Bundesregierung, relevant sein. Diese hat in ihrem Sondierungspapier zumindest den Wohnungsbau und Wohneigentum als förderfähigen Aspekt beschrieben. Was dabei konkret in Richtung energetische Modernisierung und Ausgestaltung der Förderungen herauskommt, ist allerdings noch offen."

Bei einer Baufinanzierung werden in der ersten Zinsbindungsphase Tilgung und Zinssatz für einen bestimmten Zeitraum festgelegt. Läuft diese Zeit der Zinsbindung ab, gibt es meist noch eine Restschuld. Diese wird in der Regel über eine Anschlussfinanzierung getilgt.

Bei der Zinsbindung haben Sie drei Optionen:

| Zinsbindung | Dauer | Chancen/Risiken |

|---|---|---|

| Kurze Zinsbindung | bis zu 5 Jahre | Günstiger, aber risikoanfällig bei steigenden Zinsen. |

| Mittelfristige Zinsbindung | 5 bis 10 Jahre | Etwas teurer, bietet mehr Planungssicherheit. |

| Langfristge Zinsbindung | über 10 Jahre | Höherer Zinssatz, dafür Schutz vor Zinserhöhungen für bis zu 30 Jahre. |

Fazit: Wer flexibel bleiben will, wählt eine kurze Zinsbindung. Wer Sicherheit sucht, setzt auf eine lange Bindung.

Sie machen sich Sorgen, weil die Bauzinsen gestiegen sind? Haben Bedenken, ob das mit der eigenen Immobilie noch klappt? Und Sie fragen sich, wie Sie Ihr Traumhaus überhaupt finanzieren sollen? Dann laden Sie sich unseren kostenlosen Leitfaden "Entwicklung der Bauzinsen" herunter. Darin finden Sie Informationen, Rechenbeispiele, Prognosen, Tipps und Handlungsempfehlungen von Experten.

Zum PDF-Download

Generell entwickeln sich die Zinsen für Immobilienkredite parallel zum allgemeinen Zinsgeschehen auf den Geldmärkten. In Deutschland ist insbesondere die Rendite für zehnjährige Bundesanleihen der Referenzwert für die Bauzinsen. Zur Erklärung: Mit Staatsanleihen und Pfandbriefen refinanzieren die Banken Immobilienkredite. Die Mehrkosten geben sie durch höhere Bauzinsen an die Verbraucher weiter. Einen großen Einfluss auf die aktuellen Bauzinsen hat auch die Inflation.

Einen verbindlichen Zinssatz für die Baufinanzierung gibt es nicht, auch wenn Online-Suchmaschinen heute den direkten Preisvergleich erleichtern. Wer Laufzeit, Wunschrate und Kredithöhe angibt, erhält eine Vielzahl von Angeboten mit dem jeweiligen Effektivzins. Daran lässt sich abschätzen, in welchem Rahmen sich eine Baufinanzierung aktuell bewegt.

Diese Informationen geben nur einen groben Anhaltspunkt, wenn Sie Ihre Zinsen berechnen wollen. Für die Planung Ihrer individuellen Baufinanzierung reichen sie nicht aus. Denn bevor eine Bausparkasse oder Bank ein konkretes Finanzierungsangebot macht, prüft sie eine Vielzahl von Faktoren, darunter:

Wenn Sie über einen hohen Anteil an Eigenkapital verfügen, erhalten Sie unter Umständen einen günstigeren Zinssatz. Wenn Sie nur einen Teil, beispielsweise 60 Prozent der Immobilie beleihen, erhalten Sie bessere Konditionen als Kunden, die 80 Prozent des Kaufpreises finanzieren wollen.

In Phasen sehr niedriger Zinsen können diese praktisch nur in eine Richtung gehen: nach oben. Dann ist es wichtig, sich niedrige Zinsen langfristig zu sichern. In Zeiten hoher Zinsen ist dies anders: Dann besteht die Möglichkeit, dass die Zinsen sinken. In diesem Fall bedeutet die Zinsbindung für den Kreditnehmer einen vergleichsweise teuren Vertrag.

Die Zinsen für Immobilienkredite entwickeln sich parallel zum allgemeinen Zinsgeschehen auf den Geldmärkten. Wie sie sich allerdings entwickeln, das kann kein Experte genau voraussagen. Dafür sind die internationalen Einflüsse und die Entwicklungen auf den verschiedenen Märkten zu komplex. Gemeinsam mit Ihnen gestalten wir Ihre individuelle Finanzierung so, dass Sie Zinsentwicklungen in jedem Fall entspannt entgegensehen können. Ihr Heimatexperte berät Sie gern.

Der Sollzins ist der Zins, zu dem das Darlehen verzinst wird. Er wird auch Nominalzins genannt. Der Sollzins ist wichtig, um Ihre monatliche Belastung auszurechnen: Diese setzt sich zusammen aus der Tilgungsrate und der Rate für die Zinszahlungen gemäß Sollzinssatz.

Die meisten Bauherren und Wohnungskäufer möchten eine Baufinanzierung, die mit verlässlichen Monatsraten verbunden ist. Für solche Kredite wird der Sollzins für eine bestimmte Laufzeit festgeschrieben. Man spricht dann vom gebundenen Sollzins.

Der Sollzins ist ungeeignet, um Angebote von mehreren Anbietern zu vergleichen. Denn je nachdem, wie der Darlehensvertrag ausgestaltet ist, liegt die tatsächliche Verzinsung des Darlehens über dem Sollzins. Einen Einfluss haben beispielsweise die Zinszahlungstermine und natürlich die Laufzeit, aber auch die Tilgung, die Dauer der Zinsfestschreibung und der Auszahlungskurs (im Falle eines Disagios). Der Zins, der die Gesamtkosten des Kredits enthält, wird Effektivzins genannt. Auch er wird als Jahreszinssatz dargestellt, so erhalten Sie den effektiven Jahreszins.

Berechnet wird der Effektivzins nach genauen Vorgaben, die in der Preisangabenverordnung festgelegt sind. Dadurch ist er über alle verschiedenen Institute und Anbieter vergleichbar – sofern die Angebote die gleiche Laufzeit und die gleichen Auszahlungskonditionen aufweisen!

Wenn sich der Zinssatz oder andere preisbestimmende Faktoren während der Laufzeit noch ändern können, spricht man vom anfänglichen jährlichen Effektivzins.

Es ist gesetzlich vorgeschrieben, in Darlehensangeboten Sollzins und Effektivzins anzugeben. Nur so kann der Kreditnehmer verschiedene Angebote auch wirklich vergleichen. In diesem Sinne ist der effektive Jahreszins das Preisschild am Kreditangebot. Mit dieser Größe lassen sich die Kosten eines Kredits abschätzen.

Das Baudarlehen zur Baufinanzierung gibt es in verschiedenen Variationen. Wir listen hier die gängigsten Formen des Baudarlehens auf:

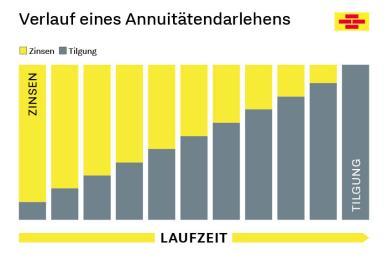

Annuitätendarlehen: Die am häufigsten gewählte Form des Baudarlehens. Hier vereinbaren Sie eine feste jährliche Rate, die aus einem Zins- und einem Tilgungsanteil besteht und während der ersten Zinsbindungsphase gleich bleibt.

Da mit jeder Rate ein Teil der Restschuld getilgt wird, verringert sich kontinuierlich der Zinsanteil zugunsten des Tilgungsanteils. Was bei dieser Form des Baudarlehens oft unterschätzt wird, ist die (prozentuale) Höhe der Tilgung. Generell gilt: Je höher der Tilgungsanteil, desto schneller ist das Baudarlehen zurückgezahlt – und desto geringer sind die Gesamtkosten.

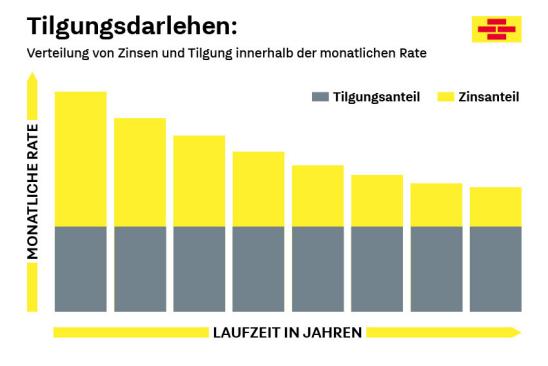

Tilgungsdarlehen: Im Unterschied zum Annuitätendarlehen bleibt bei einem Tilgungsdarlehen der Tilgungsbetrag immer gleich. Durch die Tilgung verringert sich die Restschuld ebenso wie die Zinszahlungen – und damit auch die Rate.

Bei dieser Form des Baudarlehens ist der Kredit schneller getilgt. Die schnellere Tilgung und die dadurch niedrigeren Gesamtkosten werden allerdings durch hohe anfängliche Raten erkauft.

Volltilgerdarlehen: Häufig ist nach Ende der Sollzinsbindung noch eine Restschuld offen. Dann benötigen Sie eine Anschlussfinanzierung. Die entfällt bei einem Volltilgerdarlehen. Wie der Name sagt, ist hier das Baudarlehen inklusive Zinsen am Ende der Sollzinsbindung vollständig zurückgezahlt.

Forwarddarlehen Hier sichern Sie sich die Zinsen von heute für eine zukünftige Anschlussfinanzierung, die noch Jahre im Voraus liegt. Das lohnt sich besonders dann, wenn mit steigenden Zinsen zu rechnen ist.

Tilgungsaussetzungsdarlehen Bei dieser Art Baudarlehen kombinieren Sie ein Darlehen mit einem Bausparvertrag. Diesen besparen Sie regelmäßig, für das Darlehen zahlen Sie nur die Zinsen. Haben Sie etwa die Hälfte des Bausparvertrags angezahlt und die Zuteilung erreicht, lösen Sie damit den entsprechenden Anteil des Darlehens ab. Die restliche Summe tilgen Sie in festgelegten monatlichen Raten.

Endfälliges Darlehen: Dieses ist so konzipiert, dass Sie als Kreditnehmer während der Laufzeit des Darlehens nur die Zinsen für das Baudarlehen zahlen. Erst am Ende der Laufzeit wird die gesamte Darlehenssumme zurückgezahlt.

Bausparen bedeutet in diesen Zeiten vor allem, sich günstige Zinsen für die Zukunft zu sichern. Wir haben die Vorteile des Bausparens für Sie kompakt zusammengefasst:

In unserem Video zeigen wir Ihnen Schritt für Schritt wie ein Bausparvertrag funktioniert. Einfach auf den Play-Button drücken und anschauen.

Sie haben Pläne für Ihren Wohntraum? Sprechen Sie mit einem unserer Heimatexperten, wenn Sie nach einer passenden Finanzierung für Ihr Vorhaben suchen. Er beantwortet gerne Ihre Fragen zu den verschiedenen Optionen und Fördermöglichkeiten und erstellt mit Ihnen gemeinsam einen Finanzierungsplan. Vereinbaren Sie jetzt einen Termin und profitieren Sie von unserer individuellen Beratung.

Die Digitalisierung ermöglicht fortlaufend neue Innovationen. Diese Chancen möchten wir, die Bausparkasse Schwäbisch Hall AG, stärker dafür nutzen, unser Informations- und Serviceangebot noch kundenfreundlicher und individueller für Sie zu gestalten.

Damit wir Sie auch über die Durchführung unseres Vertrages hinausgehend bedarfsgerecht, individuell und effizient beraten, betreuen und informieren können, bitten wir Sie, der Verarbeitung, Zusammenführung und Analyse Ihrer Daten zuzustimmen.

Welche Daten umfasst diese Einwilligung?

Mit Ihrer Einwilligung können wir Ihre Daten verarbeiten, die wir aus unseren persönlichen Geschäftsbeziehungen und der Zusammenarbeit mit Ihnen gewonnen haben. Dazu gehören:

1. Stammdaten und Informationen zu Ihren persönlichen Verhältnissen wie Personalien (z. B. Name, Geburtsdatum, Geschlecht, Familienstand, Anzahl Kinder), Anschrift, Kontaktdaten, Wohnstatus (z. B. Miete oder Eigentum);

2. Daten zur Erwerbstätigkeit (z. B. Beruf, Einkommen, Branche) und Angaben zur Selbstständigkeit oder sonstigen Beschäftigung (z. B. zum eigenen Unternehmen oder Arbeitgeber; dies betrifft unter anderem Informationen aus dem Handelsregister und zu Bilanzen);

3. Informationen über Interessen an oder Inanspruchnahmen von Finanzdienstleistungen (z. B. Baufinanzierung, Bausparprodukte, Immobilienvermittlung, sonstige Bank-, Versicherungs- und Fonds-Produkte);

4. Informationen zu Verträgen, die Sie mit uns oder vermittelt durch uns mit Dritten geschlossen haben (z. B. Details zur Laufzeit und Höhe von Krediten und (Tilgungs-)Raten sowie zu Salden und Umsätzen auf laufenden Konten);

5. Daten zur Immobilie, ihrer Sicherung und nachhaltigen Nutzung (z. B. Informationen zum Baujahr, Beleihungswert und Verkehrswert, Nutzungsart wie Miete oder Eigennutzung, eingereichte Bilder, Informationen zu Gebäudestatus und -beschaffenheit, Maßnahmen zur Herstellung, Aufrechterhaltung oder Verbesserung der ökologischen Nachhaltigkeit der Immobilie, Daten zum Energieträger, zum Energiebedarf und -verbrauch, Daten rund um den Wasserverbrauch, nachverfolgbare Qualitätskontrollprozesse und deren Dokumentation wie etwa ein Energieausweis gemäß den jeweils anwendbaren gesetzlichen Vorgaben, Daten rund um Instandsetzungs-, Instandhaltungs- und Modernisierungsmaßnahmen einschließlich Daten zur Ermittlung von insbesondere energetischen Modernisierungsbedarfen);

6. Aktionsdaten, darunter verstehen wir Informationen dazu, auf welche Art und Weise Sie mit uns in Kontakt stehen (z. B. allgemeine Kontakthistorie, empfangene Newsletter, erfolgte Beratungen, jeweils mit Angaben wie z. B. Art, Anzahl, Zeitpunkt und Inhalt).

Ihre Einwilligung erlaubt es uns, zu den vorstehenden Daten weitere Informationen hinzu zu speichern, die wir rechtmäßig erhoben haben. Dies sind insbesondere:

7. Daten zu Ihrer Bonität (z. B. von der Schufa);

8. Daten aus anderen Registern und öffentlichen Quellen (z. B. Daten zu Grundstücken und Gebäuden aus Kartendiensten wie Google Maps oder Daten, die von Katasterämtern oder anderen Ämtern öffentlich zur Verfügung gestellt werden);

9. Sogenannte „mikrogeographische Daten“, die wir von Dritten erhalten, z. B. zur vermuteten Soziodemographie oder typischen Affinitäten, die Personengruppen zugeordnet werden, die sich in Ihrer Lebenssituation befinden (z. B. das mögliche Interesse an bestimmten Produkten, die einer bestimmten Einkommensgruppe oder Wohnsituation zugeschrieben werden);

Wenn Sie damit einverstanden sind, können wir zu den vorstehenden Informationen auch Ihre rechtmäßig erhobenen Online-Nutzungsdaten (sofern Sie z. B. auf unserer Webseite der Auswertung Ihres Nutzungsverhaltens zugestimmt haben) hinzu speichern:

10. Informationen über Ihre Nutzung von Webseiten und anderen Online-Angeboten der Bausparkasse Schwäbisch Hall AG (inklusive des Tochterunternehmens Schwäbisch Hall Wohnen GmbH und der Beteiligungsgesellschaft Impleco GmbH) einschließlich der Information, auf welchem Weg Sie zu diesen Angeboten gelangt sind (z. B. über Links, unsere Werbebanner und -anzeigen).

Auf welche Art und Weise und zu welchen Zwecken nutzen wir diese Daten?

Ihre Einwilligung erlaubt uns, Ihre Daten zusammenzuführen und zu analysieren, damit wir Sie und andere Kunden möglichst effizient und passgenau beraten, betreuen und informieren können. Hierbei analysieren wir Ihre Daten sowohl um Erkenntnisse (z. B. zu typischen Kundenprofilen und statistischen Zusammenhängen) zu gewinnen als auch um diese Erkenntnisse anzuwenden (z. B. indem wir für Sie wahrscheinlich relevante Produkte oder bevorzugte Ansprachezeitpunkte identifizieren).

Die Bausparkasse Schwäbisch Hall AG steht selbst nur selten in unmittelbarem Kontakt zu Ihnen als Kunde. Deshalb gestattet uns Ihre Einwilligung, die Ergebnisse unserer Analysen und die hierfür wesentlichen Parameter an unsere für Sie zuständigen Vertriebspartner weiterzugeben, soweit diese die Informationen für die Zwecke der möglichst effizienten und passgenauen Beratung, Betreuung und Information benötigen.

Wir nutzen Ihr Kundenprofil für Zwecke der Direktwerbung (insbesondere per Telefon oder E-Mail) nur, sofern Sie in eine solche Direktwerbeansprache gesondert eingewilligt haben oder uns diese auf gesetzlicher Basis erlaubt ist.

Wie wirkt es sich aus, wenn Sie nicht einwilligen oder Ihre Einwilligung widerrufen?

Ihre Einwilligung ist freiwillig. Auch wenn Sie die Einwilligung nicht erteilen möchten, können wir mit Ihnen einen Vertrag schließen und Sie beraten, betreuen und informieren. Allerdings kann es sein, dass wir Ihnen einige für Sie vorteilhafte Angebote nicht unterbreiten, da wir Ihre Situation dann weniger genau einschätzen können. Falls Sie die Einwilligung erteilen, können Sie diese jederzeit mit Wirkung für die Zukunft widerrufen.

Ja, ich bin mit der Verarbeitung meiner Daten durch die Bausparkasse Schwäbisch Hall AG in dem oben genannten Umfang einverstanden, damit diese und ihre für mich zuständigen Vertriebspartner mich und andere Kunden möglichst effizient und auf meine individuellen Kundeninteressen zugeschnitten beraten, betreuen und informieren. In diesem Umfang entbinde ich die Bausparkasse Schwäbisch Hall AG zugleich vom Bankgeheimnis.

Hinweis: Sie verwenden einen veralteten oder nicht unterstützten Browser. Gegebenenfalls kann es zu Einschränkungen bei der Benutzung der Webseite kommen.