Baufinanzierung: Zinsbindung für 15 Jahre! Ist Ihre Miete genauso stabil?

- Kostenfreie und unverbindliche Beratung

- Flexible Darlehen und individuelle Tilgungssätze

- Möglichkeit staatlicher Förderung

Schnell zu den wichtigsten Themen rund um die Baufinanzierung

Senden Sie uns eine Anfrage für ein unverbindliches Finanzierungsgespräch.

Einer unserer Heimatexperten setzt sich mit Ihnen direkt vor Ort oder digital in Verbindung.

Sie erhalten einen Finanzierungsvorschlag, speziell auf Ihr Bedürfnis abgestimmt.

Sind alle Finanzierungsfragen geklärt, unterschreiben Sie den Vertrag.

Mit dem ausgezahlten Geld können Sie sich jetzt Ihren Wohnwunsch erfüllen.

Jede Immobilie ist einzigartig. Genau wie jede Immobilienfinanzierung. Deshalb erarbeiten unsere Heimatexperten einen für Sie persönlich und individuell abgestimmten Finanzierungsplan. So wie zum Beispiel Luca Florit, Beszirksdirektor im Rhein-Sieg-Kreis.

Finden Sie hier Ihren Heimatexperten vor Ort.

Die Option „sparfreie Anfangszeit"* entlastet Sie in der ersten Phase der Finanzierung. Denn für bis zu 24 Monate müssen Sie lediglich die Zinsen für die in Anspruch genommene Darlehenshöhe zahlen. Das bedeutet eine spürbare Entlastung und ein wichtiges Plus an Flexibilität.

*Konditionen-Aufschlag + 0,06 % (12 Monate)/+ 0,12 % (24 Monate), alle TA-Modelle (kein Wohn-Riester). Bei Neubau/Kauf (mit/ohne Modernisierung)/Modernisierung/Kernsanierung.

Wenn sich ein Immobilienprojekt verzögert und Sie deshalb Ihr Darlehen nicht wie geplant abrufen, fallen oftmals Bereitstellungszinsen an. Nicht so bei Schwäbisch Hall: Beim Bau oder Kauf einer Immobilie stellen wir Ihr Darlehen für bis zu 24 Monate bereit.

*Repräsentative Beispielrechnung: Nettodarlehensbetrag 100.000 Euro (Stand 12.02.2026, die Konditionen sind freibleibend). Hausfinanzierung mit FuchsBauDarlehen 15 mit 60 % Beleihungsauslauf (erstrangig):

| Konditionen | |

|---|---|

| Darlehensbetrag: | 100.000 € |

| Sollzinssatz (gebunden / jährlich): | 3,95 % |

| Sollzinsbindung: | 15 Jahre |

| Rate (Tilgung und Zins / monatlich): | 710 € |

| Effektiver Jahreszins (Gesamtlaufzeit): | 4,06 % |

| Laufzeit: | 15 Jahre/0 Monate |

| Anzahl der Raten: | 191 |

| Gesamtkosten (inkl. Grundschuldeintragung): | 35.219,73 € |

| Rückzahlung (zu zahlender Gesamtbetrag): | 135.219,73 € |

Wie hoch darf der Kredit für Ihre Immobilie sein? Vielleicht mehr, als Sie denken. Finden Sie es heraus mit unserem Rechner:

Alle Fragen zum Immobilienkredit geklärt? Nach dem positiven Entscheid der Bank erhalten Sie den Darlehensvertrag, den Sie unterschrieben zurücksenden. Danach geht es wie folgt weiter:

Die wenigsten künftigen Hauseigentümer können den Bau- und Kaufpreis einer Immobilie oder Wohnung mit Ihrem Vermögen bezahlen. Die Lösung: Mithilfe einer soliden Baufinanzierung

von Schwäbisch Hall verwirklichen Sie den Traum von den eigenen vier Wänden.

Einfach zusammengefasst funktioniert eine Baufinanzierung wie folgt:

Das Annuitätendarlehen und das Tilgungsaussetzungsdarlehen sind zwei beliebte Darlehensarten bei der Baufinanzierung. Im Grunde ist jedes Darlehen ein Tilgungsdarlehen, so gesehen beschreiben beide Formen keine grundverschiedenen Darlehenstypen.

Das Annuitätendarlehen zeichnet sich – wie es das Wort Annuität schon andeutet – durch feste jährliche Raten aus. Hiermit planen Sie Ihr Budget langfristig. Das FuchsBauDarlehen von Schwäbisch Hall ist ein solches Annuitätendarlehen, das mit individuellen Gestaltungsmöglichkeiten punktet:

Die zweite Möglichkeit der Baufinanzierung ist das Tilgungsaussetzungsdarlehen. Hierbei handelt es sich um eine Kombination aus Sofortkredit und Bausparvertrag. Der Unterschied: Sie zahlen keine Tilgungsraten, sondern besparen einen Bausparvertrag in der Höhe des Darlehens. Sobald der Bausparvertrag etwa zur Hälfte bespart und auch zuteilungsreif ist löst dieser den Kredit ab. Jetzt zahlen Sie das Bauspardarlehen in monatlichen Raten zurück.

Die Vorteile hierbei:

Die Laufzeit Ihrer Baufinanzierung vereinbaren Sie individuell mit Ihrem Darlehensgeber. Im Schnitt hat eine Baufinanzierung eine Laufzeit zwischen 15 und 35 Jahren. Die Dauer hängt von verschiedenen Faktoren ab – zu den wichtigsten gehören die Darlehensart und die Darlehenshöhe.

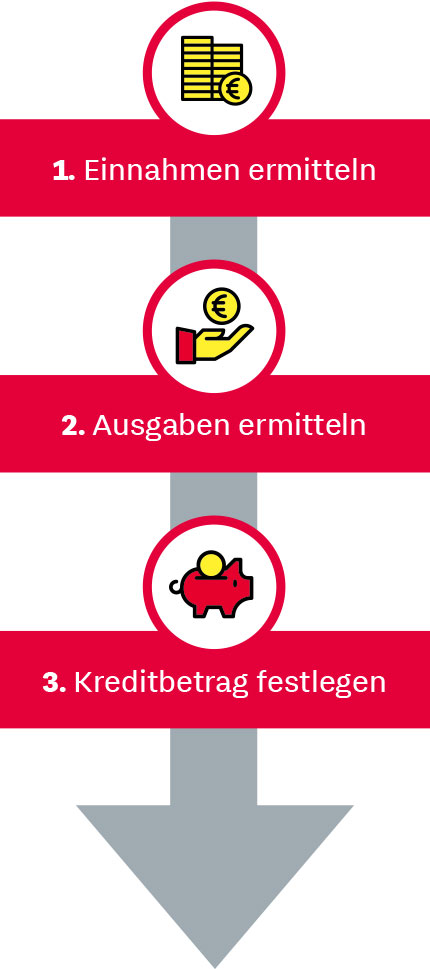

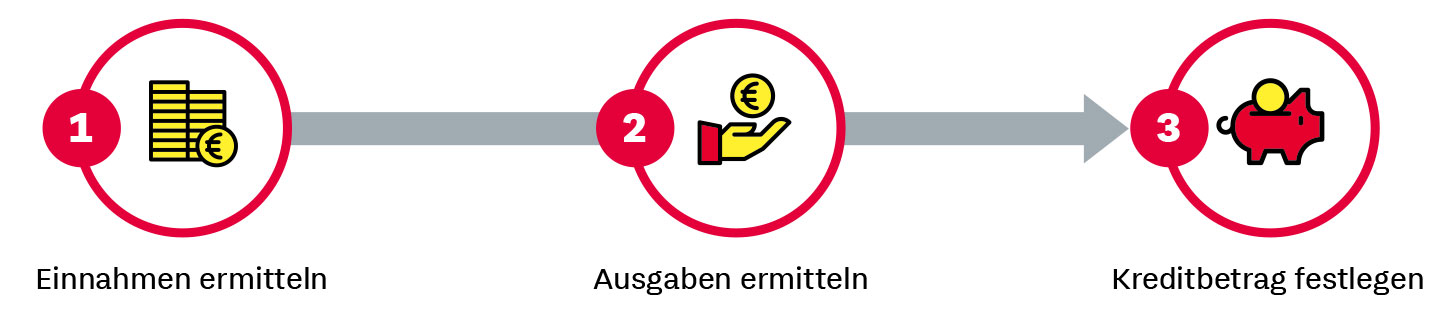

Baufinanzierung - Einnahmen - Ausgaben - Kreditbetrag

Baufinanzierung - Einnahmen - Ausgaben - Kreditbetrag Eine der wichtigsten Fragen im Rahmen einer Baufinanzierung lautet: Wie viel Eigenheim kann ich mir leisten? Ein Kassensturz ist ein erster wichtiger Ausgangspunkt, bei dem Sie Ihren finanziellen Spielraum festlegen. Aus Ihren Einkünften und Ausgaben berechnen Sie in drei einfachen Schritten vorab selbst Ihren ungefähren Kreditrahmen. Beachten Sie: Die genaue Summe und die Konditionen hängen von vielen Faktoren ab, die nur im Gespräch mit dem kreditgebenden Institut ersichtlich werden.

Im ersten Schritt zählen Sie alle Einnahmequellen zusammen, die Sie für die Baufinanzierung heranziehen können. Hierzu zählen:

Bedenken Sie hierbei, mit welchen Einkünften Sie verlässlich rechnen dürfen. Einkünfte aus Dividenden sollten zum Beispiel nicht fix mit eingeplant werden, da diese Erträge keine feste Größe sind.

Im zweiten Schritt werden dann alle monatlichen Ausgaben berechnet:

Unser Tipp:

Rechnen Sie hierbei nicht zu knapp und planen Sie einen Puffer für unvorhergesehene Ausgaben ein. Ob ein neuer Kühlschrank oder Reparaturen am Auto – Sie sollten immer einen gewissen finanziellen Spielraum haben, mit dem Sie solche Kosten auffangen.

Im dritten und letzten Schritt berechnen Sie mithilfe der Einkünfte und Ausgaben Ihren maximalen Kreditbetrag. Als erste grobe Faustformel können Sie damit rechnen, dass das monatliche Nettoeinkommen mal 100 den maximalen Kreditbetrag ergibt. Kommen Sie zum Beispiel auf ein Nettoeinkommen von 4.000 Euro, ergäbe das einen Immobilienkredit in Höhe von 400.000 Euro.

Etwas aussagekräftiger ist folgende Formel, für die allerdings bereits die Konditionen der Baufinanzierung bekannt sein müssen:

Mtl. Betrag zur freien Verfüg. * 12 Monate * 100

--------------------------------------------------- = maximaler Kreditbetrag

Prozentualer Zinssatz + prozentuale Tilgung

Um die Formel greifbarer zu machen, hier ein Rechenbeispiel: Angenommen, nach Abzug aller Fixkosten und Ausgaben stehen Ihnen im Monat 800 Euro zur Verfügung. Außerdem planen Sie bei der Baufinanzierung für Ihr künftiges Eigenheim mit einem effektiven Jahreszins von 1,4 Prozent und einer Tilgung von 2 Prozent. Dann ergibt sich hieraus folgender Betrag:

800 * 12 * 100

--------------- = 342.857 Euro

1,4 + 2,0

Um die benötigte Kreditsumme möglichst gering zu halten, sollten Sie vorab die staatlichen Fördermöglichkeiten bei der Immobilienfinanzierung ausloten:

Hier finden Sie einen Überblick über die staatliche Förderung bei Hauskauf, Hausbau und Sanierung.

Das Thema Förderung ist komplex und nicht immer einfach zu durchschauen. Nutzen Sie die Expertise unserer Heimatexperten, um Ihre Baufinanzierung optimal mit staatlichen Fördermitteln zu kombinieren.

Weitere Fragen beantwortet Ihnen Ihr Heimatexperte vor Ort, telefonisch oder im Chat:

Bei der Baufinanzierung spielt auch das vorhandene Eigenkapital eine entscheidende Rolle. Generell gilt: Je mehr Eigenkapital Sie einbringen, desto besser fallen die Konditionen Ihres Immobilienkredits aus.

Viele Banken empfehlen, dass Sie mindestens 20 bis 30 Prozent der Kaufsumme mit Eigenkapital finanzieren. Wer rechtzeitig anfängt, sich ein finanzielles Polster anzusparen, profitiert davon später gleich doppelt: Zum einen sinkt durch einen höheren Anteil an Eigenkapital die benötigte Kreditsumme, zum anderen sinken dadurch ebenfalls die Bauzinsen.

Nicht jedem gelingt es allerdings, den empfohlenen Anteil an Eigenkapital aufzubringen. Steigende Immobilienpreise, hohe Lebenshaltungskosten oder ein später Einstieg ins Berufsleben sind nur einige Beispiele für die vielfältigen Gründe, über wenig bis gar kein Eigenkapital zu verfügen. Unter gewissen Voraussetzungen ist aber auch eine Baufinanzierung ohne Eigenkapital möglich.

Beachten Sie: Auch die anfallenden Nebenkosten, etwa für Grundbucheintrag und Notar, müssen durch das Eigenkapital gedeckt werden. Diese können einen nicht zu vernachlässigenden Anteil der Kosten ausmachen und betragen in der Regel etwa zehn bis 15 Prozent des Kaufpreises.

Wie lange es dauert, bis ein Immobilienkredit vollständig zurückgezahlt ist, hängt neben dem Zinssatz vor allem von der Tilgung ab, also dem Anteil der Rate, mit dem das Darlehen zurückgezahlt wird.

Hier eine Übersicht der Dauer bis zur kompletten Rückzahlung unter folgenden Annahmen:

Kreditsumme: 400.00 Euro / Jährlicher Effektivszins: 3,56 Prozent / Zinsbindung: 15 Jahre / angenommener Sollzins nach Zinsbindung: 5 Prozent

Sie wollen Ihre ganz persönliche Berechnung anstellen? Im Artikel Hauskredit finden Sie dazu alle nötigen Rechner. Und viele wichtige Basisinformationen haben wir in unserer kostenlosen Info zur Bauzinsentwicklung als PDF zum Download zusammengefasst.

Mit einer Baufinanzierung lassen Sie Ihren Traum vom Eigenheim wahr werden. Aber was ist bei solch einer Kreditaufnahme zu beachten? Wer ein Haus baut oder eine Bestandsimmobilie käuflich erwirbt, sollte sich von vornherein mit allen Eventualitäten auseinandersetzen, um 7 typische Fehler bei der Baufinanzierung zu vermeiden.

Einer der größten Fehler: die Baufinanzierung ohne eigenes Startkapital. Eine derart knapp kalkulierte Finanzierung ist auf Dauer viel zu riskant. Als Bauherr sollten Sie mindestens ein Fünftel der Gesamtkosten aus eigenen Mitteln bestreiten. Zum Eigenkapital zählen Ihr Barvermögen und andere nutzbare Guthaben, etwa auf einem Geldmarktkonto oder in einem Bausparvertrag.

Wichtig zu wissen: Günstige Zinsen dürfen Sie bei der Baufinanzierung ohne Eigenkapital nur bedingt erwarten. „Banken verlangen von Kunden mit wenig Eigenkapital Zinsaufschläge“, erklärt etwa Stiftung Warentest. Denn diese Finanzierungsvariante berge für Kreditinstitute erhebliche Unsicherheiten. „Für eine Vollfinanzierung des Kaufpreises erhöht sich der Zinssatz im Vergleich zu einer 80-Prozent-Finanzierung um 0,5 bis 1 Prozentpunkte“, so die Verbraucherschützer.

Ein weiteres wichtiges Kriterium, das man bei der Baufinanzierung beachten muss, ist der tatsächliche Kreditbedarf. Unterschätzen Sie nicht die gesamten Kosten! Mögliche Risiken:

Falls eine Nachfinanzierung nötig ist, müssen Sie womöglich einen zusätzlichen Kredit abschließen. Kalkulieren Sie Ihren Immobilienkauf so genau wie möglich, um eine Nachfinanzierung zu vermeiden. Übrigens: Auch im gegenteiligen Fall steigen Ihre Kosten. Haben Sie den Kredit zu hoch angesetzt und verzichten auf die Auszahlung der vollen Summe, verlangt das Kreditinstitut eine Entschädigung für entgangene Zinsen.

Bei der Frage nach der Baufinanzierung und was Sie beachten sollten, gibt es auch kleine Fehler, die eine große Wirkung haben können. Gerade wenn Sie nicht aus der Branche sind, könnten Sie Nominal- und Effektivzins verwechseln. In der Regel weisen die Banken im Kreditangebot sowohl den nominalen wie auch den effektiven Zinssatz aus. Beide Zinssätze sind für Sie als potenzieller Kreditnehmer wichtig. Die größere Relevanz hat jedoch der Effektivzins, weil er sich direkt auf Ihre Finanzen auswirkt.

So unterscheiden sich Nominal- und Effektivzins:

Den Unterschied zwischen Nominal-/Sollzins und Effektivzins erklärt das Portal vergleich.de mit dieser Denkhilfe: Bei einer Mietwohnung wäre der Sollzins die Kaltmiete und der Effektivzins die Warmmiete inklusive aller Nebenkosten.

Um beim Hausbau die Finanzierung möglichst überschaubar zu halten, kalkulieren viele mit ihrer Eigenleistung. Familie und Freunde werden mit eingespannt, um Geld zu sparen. Schließlich wird der (Um-)Bau so deutlich günstiger, als wenn jeder Handgriff von einem professionellen Handwerker erledigt würde. Doch hinter der Idee mit der Eigenleistung lauern gleich mehrere Fehlerquellen:

Seien Sie also kritisch, was Ihre tatsächlichen Möglichkeiten zur Eigenleistung angeht. Wenn Sie hier falsch kalkulieren, wird der Bau nicht billiger, sondern teurer. Zusätzliche Handwerkerstunden müssen nachträglich eingekauft werden, der gesamte Bau kann sich verzögern, Pfusch bei der Arbeit zieht Reparaturkosten nach sich.

Ein Kredit wird in monatlichen Raten getilgt. Die Raten setzen sich aus einem Tilgungsanteil und einem Zinsanteil zusammen. Je geringer die Tilgung ausfällt, desto länger dauert es, bis die Immobilie schuldenfrei ist. Und je länger die Laufzeit eines Kredits, desto höher sind die Gesamtkosten für die Finanzierung. Generell sagt man, eine Immobilie sollte bis zum Renteneintritt abbezahlt sein. So gelingt es:

Was es bei der Baufinanzierung außerdem zu beachten gilt? Halten Sie sich einen Notgroschen parat. Denn Sie müssen in der Lage sein, unvorhergesehene Ausgaben bezahlen zu können. Die Ausgaben müssen sich gar nicht ums neue Eigenheim drehen. Es können zum Beispiel folgende Vorfälle auftreten:

Verplanen Sie nicht auch den letzten Cent des Nettoeinkommens. Am besten halten Sie eine Reserve in Höhe von drei bis sechs Monatsgehältern vor.

Die Immobilie soll 280.000 Euro kosten, 80.000 bringt man als Eigenkapital mit. Fehlen 200.000 Euro, für die man eine Finanzierung braucht. Oder? Ganz so simpel darf man seinen Kreditbedarf leider nicht kalkulieren. Beim Erwerb einer Immobilie fallen diverse Nebenkosten an. Rechnen Sie mit mindestens zehn Prozent des Kaufpreises für zusätzliche Kosten:

Die Kaufnebenkosten sollten Sie übrigens aus den eingebrachten Eigenmitteln begleichen, nicht aus der Kreditsumme. Vorsicht ist beim Kauf von einem Bauträger geboten. Prüfen Sie, ob der genannte Festpreis wirklich alle Kosten enthält, beispielweise auch die Erschließungskosten für das Grundstück.

Auch dieser Fehler bei der Immobilienfinanzierung unterläuft Käufern allzu leicht: Sie rechnen nicht damit, dass die laufenden Kosten so hoch werden könnten. Neben Strom-, Wasser- und Heizkosten können folgende Nebenkosten hinzukommen:

Als Faustregel rechnet man bei den Nebenkosten mit etwa 4 Euro pro Quadratmeter. Die tatsächliche Höhe der Kosten hängt dabei allerdings von lokalen Gebühren, der Wahl Ihrer Versicherungen und insbesondere von den Strom- und Heizkosten ab.

Gerade beim Kauf älterer Wohnobjekte fallen darüber hinaus Reparatur- und Sanierungskosten an. Heizung, Dach und Fenster sind die typischen Schwachstellen. Auch wichtige Modernisierungen wie etwa ein Heizungstausch können ins Geld gehen.

Hauseigentümer müssen also rechtzeitig Rücklagen für eventuelle Arbeiten am Haus oder an der Wohnung bilden. Am besten, Sie sparen monatlich einen Betrag dafür an.

Unsere Checkliste hilft Ihnen, die häufigsten Fehler bei der Immobilienfinanzierung zu vermeiden. Überprüfen Sie Ihr Finanzierungskonzept rechtzeitig auf mögliche Fallstricke. So vermeiden Sie eine zu hohe monatliche Belastung, eine falsche Laufzeit oder gar ein Platzen der Finanzierung!

Beim Beratungsgespräch sollten Sie folgende Unterlagen für Ihre Baufinanzierung bereithalten:

Unsere Heimatexperten sind jederzeit für Sie da, um mit Ihnen gemeinsam alle Optionen zu besprechen, offene Fragen zu klären und einen Finanzierungsplan auszuarbeiten, der zu Ihnen passt. Lassen Sie sich beraten, entweder direkt vor Ort, telefonisch oder im Chat.

Schwäbisch Hall erhielt in der Online-Umfrage "Fairster Baufinanzierer" zum 5. Mal in Folge die Note "sehr gut" und gehört damit zu den Langzeitsiegern. Im Auftrag von FOCUS-MONEY wurden 2.707 Kunden von 34 teilnehmenden Finanzdienstleistern zu den fünf Kategorien Produktangebot, Service, Kommunikation, Beratung und Preis-Leistungs-Verhältnis befragt.

Willkommen in Mein Konto - Neue Einwilligungserklärung in Datenanalysen

Die Digitalisierung ermöglicht fortlaufend neue Innovationen. Diese Chancen möchten wir, die Bausparkasse Schwäbisch Hall AG, stärker dafür nutzen, unser Informations- und Serviceangebot noch kundenfreundlicher und individueller für Sie zu gestalten.

Damit wir Sie auch über die Durchführung unseres Vertrages hinausgehend bedarfsgerecht, individuell und effizient beraten, betreuen und informieren können, bitten wir Sie, der Verarbeitung, Zusammenführung und Analyse Ihrer Daten zuzustimmen.

Welche Daten umfasst diese Einwilligung?

Mit Ihrer Einwilligung können wir Ihre Daten verarbeiten, die wir aus unseren persönlichen Geschäftsbeziehungen und der Zusammenarbeit mit Ihnen gewonnen haben. Dazu gehören:

1. Stammdaten und Informationen zu Ihren persönlichen Verhältnissen wie Personalien (z. B. Name, Geburtsdatum, Geschlecht, Familienstand, Anzahl Kinder), Anschrift, Kontaktdaten, Wohnstatus (z. B. Miete oder Eigentum);

2. Daten zur Erwerbstätigkeit (z. B. Beruf, Einkommen, Branche) und Angaben zur Selbstständigkeit oder sonstigen Beschäftigung (z. B. zum eigenen Unternehmen oder Arbeitgeber; dies betrifft unter anderem Informationen aus dem Handelsregister und zu Bilanzen);

3. Informationen über Interessen an oder Inanspruchnahmen von Finanzdienstleistungen (z. B. Baufinanzierung, Bausparprodukte, Immobilienvermittlung, sonstige Bank-, Versicherungs- und Fonds-Produkte);

4. Informationen zu Verträgen, die Sie mit uns oder vermittelt durch uns mit Dritten geschlossen haben (z. B. Details zur Laufzeit und Höhe von Krediten und (Tilgungs-)Raten sowie zu Salden und Umsätzen auf laufenden Konten);

5. Daten zur Immobilie, ihrer Sicherung und nachhaltigen Nutzung (z. B. Informationen zum Baujahr, Beleihungswert und Verkehrswert, Nutzungsart wie Miete oder Eigennutzung, eingereichte Bilder, Informationen zu Gebäudestatus und -beschaffenheit, Maßnahmen zur Herstellung, Aufrechterhaltung oder Verbesserung der ökologischen Nachhaltigkeit der Immobilie, Daten zum Energieträger, zum Energiebedarf und -verbrauch, Daten rund um den Wasserverbrauch, nachverfolgbare Qualitätskontrollprozesse und deren Dokumentation wie etwa ein Energieausweis gemäß den jeweils anwendbaren gesetzlichen Vorgaben, Daten rund um Instandsetzungs-, Instandhaltungs- und Modernisierungsmaßnahmen einschließlich Daten zur Ermittlung von insbesondere energetischen Modernisierungsbedarfen);

6. Aktionsdaten, darunter verstehen wir Informationen dazu, auf welche Art und Weise Sie mit uns in Kontakt stehen (z. B. allgemeine Kontakthistorie, empfangene Newsletter, erfolgte Beratungen, jeweils mit Angaben wie z. B. Art, Anzahl, Zeitpunkt und Inhalt).

Ihre Einwilligung erlaubt es uns, zu den vorstehenden Daten weitere Informationen hinzu zu speichern, die wir rechtmäßig erhoben haben. Dies sind insbesondere:

7. Daten zu Ihrer Bonität (z. B. von der Schufa);

8. Daten aus anderen Registern und öffentlichen Quellen (z. B. Daten zu Grundstücken und Gebäuden aus Kartendiensten wie Google Maps oder Daten, die von Katasterämtern oder anderen Ämtern öffentlich zur Verfügung gestellt werden);

9. Sogenannte „mikrogeographische Daten“, die wir von Dritten erhalten, z. B. zur vermuteten Soziodemographie oder typischen Affinitäten, die Personengruppen zugeordnet werden, die sich in Ihrer Lebenssituation befinden (z. B. das mögliche Interesse an bestimmten Produkten, die einer bestimmten Einkommensgruppe oder Wohnsituation zugeschrieben werden);

Wenn Sie damit einverstanden sind, können wir zu den vorstehenden Informationen auch Ihre rechtmäßig erhobenen Online-Nutzungsdaten (sofern Sie z. B. auf unserer Webseite der Auswertung Ihres Nutzungsverhaltens zugestimmt haben) hinzu speichern:

10. Informationen über Ihre Nutzung von Webseiten und anderen Online-Angeboten der Bausparkasse Schwäbisch Hall AG (inklusive des Tochterunternehmens Schwäbisch Hall Wohnen GmbH und der Beteiligungsgesellschaft Impleco GmbH) einschließlich der Information, auf welchem Weg Sie zu diesen Angeboten gelangt sind (z. B. über Links, unsere Werbebanner und -anzeigen).

Auf welche Art und Weise und zu welchen Zwecken nutzen wir diese Daten?

Ihre Einwilligung erlaubt uns, Ihre Daten zusammenzuführen und zu analysieren, damit wir Sie und andere Kunden möglichst effizient und passgenau beraten, betreuen und informieren können. Hierbei analysieren wir Ihre Daten sowohl um Erkenntnisse (z. B. zu typischen Kundenprofilen und statistischen Zusammenhängen) zu gewinnen als auch um diese Erkenntnisse anzuwenden (z. B. indem wir für Sie wahrscheinlich relevante Produkte oder bevorzugte Ansprachezeitpunkte identifizieren).

Die Bausparkasse Schwäbisch Hall AG steht selbst nur selten in unmittelbarem Kontakt zu Ihnen als Kunde. Deshalb gestattet uns Ihre Einwilligung, die Ergebnisse unserer Analysen und die hierfür wesentlichen Parameter an unsere für Sie zuständigen Vertriebspartner weiterzugeben, soweit diese die Informationen für die Zwecke der möglichst effizienten und passgenauen Beratung, Betreuung und Information benötigen.

Wir nutzen Ihr Kundenprofil für Zwecke der Direktwerbung (insbesondere per Telefon oder E-Mail) nur, sofern Sie in eine solche Direktwerbeansprache gesondert eingewilligt haben oder uns diese auf gesetzlicher Basis erlaubt ist.

Wie wirkt es sich aus, wenn Sie nicht einwilligen oder Ihre Einwilligung widerrufen?

Ihre Einwilligung ist freiwillig. Auch wenn Sie die Einwilligung nicht erteilen möchten, können wir mit Ihnen einen Vertrag schließen und Sie beraten, betreuen und informieren. Allerdings kann es sein, dass wir Ihnen einige für Sie vorteilhafte Angebote nicht unterbreiten, da wir Ihre Situation dann weniger genau einschätzen können. Falls Sie die Einwilligung erteilen, können Sie diese jederzeit mit Wirkung für die Zukunft widerrufen.

Ja, ich bin mit der Verarbeitung meiner Daten durch die Bausparkasse Schwäbisch Hall AG in dem oben genannten Umfang einverstanden, damit diese und ihre für mich zuständigen Vertriebspartner mich und andere Kunden möglichst effizient und auf meine individuellen Kundeninteressen zugeschnitten beraten, betreuen und informieren. In diesem Umfang entbinde ich die Bausparkasse Schwäbisch Hall AG zugleich vom Bankgeheimnis.

Hinweis: Sie verwenden einen veralteten oder nicht unterstützten Browser. Gegebenenfalls kann es zu Einschränkungen bei der Benutzung der Webseite kommen.